Amortizar hipoteca o invertir

Invertir 100 mil o pagar la hipoteca

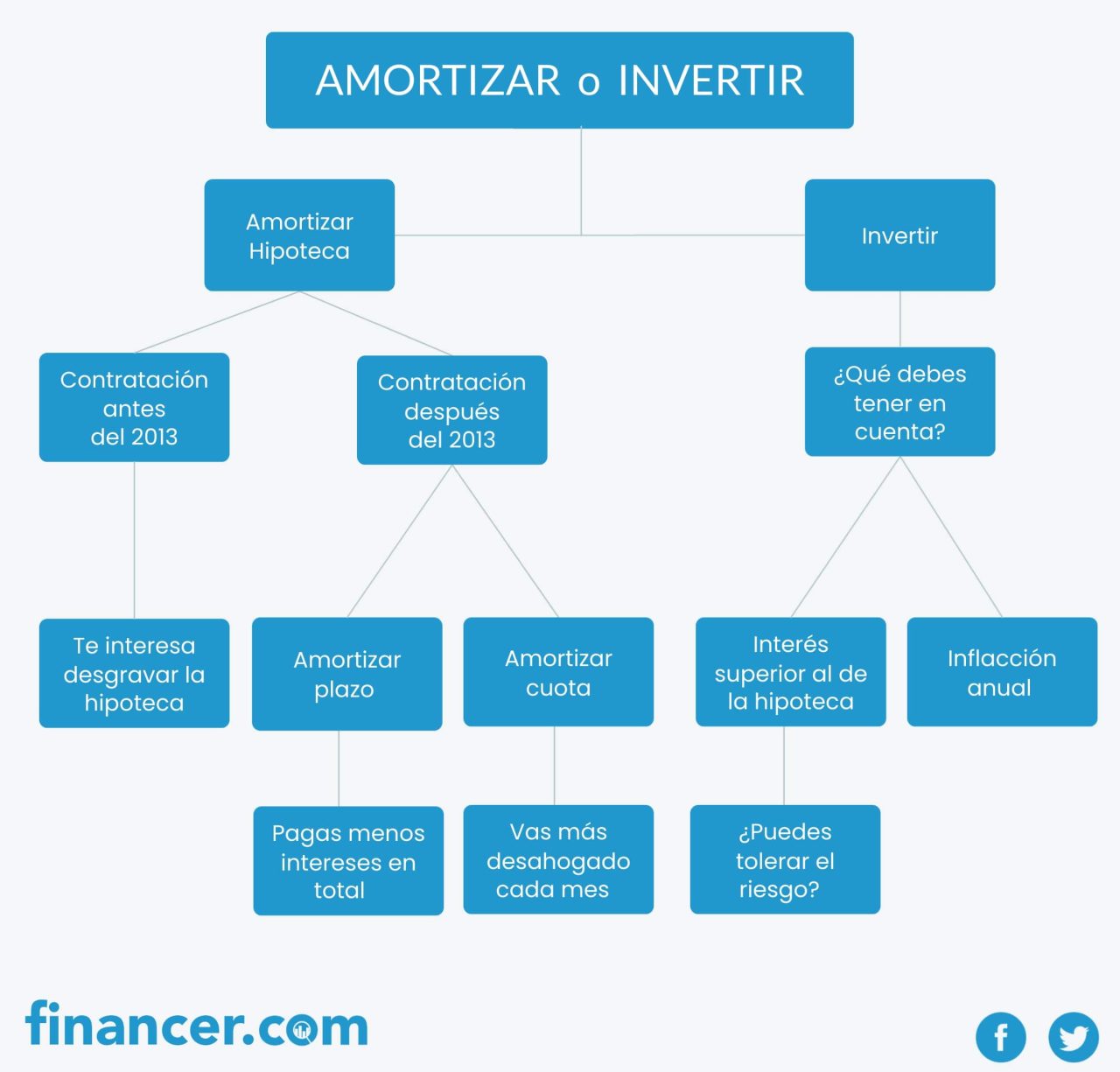

Intentar decidir entre eliminar la deuda o invertir para el futuro es una decisión difícil. Para muchas familias, esta elección suele presentarse en forma de pago de la hipoteca (la mayor deuda que probablemente tendrán) o de ahorro para la jubilación. Ambos son objetivos loables, pero ¿cuál debe ser el primero?

Supongamos que por fin ha llegado a la recta final de la hipoteca que contrajo hace años. Ha sido un largo camino, y está tentado de pagarla en un último pago y quedar finalmente libre de deudas, o al menos, acelerar un poco los pagos para terminar antes.

Aunque pueda parecer tentador pagar la hipoteca casi al final, en realidad es mejor hacerlo al principio. Aunque usted hace el mismo pago cada mes (suponiendo que tiene la proverbial hipoteca de tipo fijo a 30 años), la mayor parte de su dinero en esos primeros años se destina a los intereses y hace poco para reducir el capital del préstamo.

Por lo tanto, si realiza pagos adicionales desde el principio -y reduce el capital sobre el que se cobran los intereses-, podría pagar mucho menos en intereses durante la vida del préstamo. Los mismos principios de interés compuesto que se aplican a sus inversiones también se aplican a sus deudas, de modo que al pagar más del principal con antelación, los ahorros se agravan con el tiempo.

Cómo invertir 50k

Muchas o todas las ofertas de este sitio son de empresas de las que Insider recibe una compensación (para ver una lista completa, consulte aquí). Las consideraciones publicitarias pueden influir en cómo y dónde aparecen los productos en este sitio (incluyendo, por ejemplo, el orden en que aparecen), pero no afectan a ninguna decisión editorial, como por ejemplo sobre qué productos escribimos y cómo los evaluamos. Personal Finance Insider investiga una amplia gama de ofertas cuando hace recomendaciones; sin embargo, no garantizamos que dicha información represente todos los productos u ofertas disponibles en el mercado.

Personal Finance Insider escribe sobre productos, estrategias y consejos para ayudarle a tomar decisiones inteligentes con su dinero. Podemos recibir una pequeña comisión de nuestros socios, pero nuestros informes y recomendaciones son siempre independientes y objetivos.

Divulgación: Este artículo puede destacar productos y servicios financieros que pueden ayudarle a tomar decisiones más inteligentes con su dinero. No damos consejos de inversión ni le animamos a adoptar una determinada estrategia de inversión. Lo que decida hacer con su dinero depende de usted. Si toma una decisión basada en una de nuestras recomendaciones, recibimos una pequeña parte de los ingresos de nuestros socios comerciales. Esto no influye en el hecho de que ofrezcamos un producto o servicio financiero. Trabajamos de forma independiente a nuestro equipo de ventas de publicidad. Lea nuestras normas editoriales.

Pagar el préstamo del coche o invertir

Si has recibido una cantidad inesperada de dinero o has ahorrado una suma considerable a lo largo de los años, puede resultar tentador cancelar el préstamo hipotecario antes de tiempo. El hecho de que pagar la hipoteca antes de tiempo sea una buena decisión o no puede depender de las circunstancias financieras del prestatario, del tipo de interés del préstamo y de lo cerca que esté de la jubilación.

También hay que tener en cuenta si se invierte esa suma de dinero en lugar de pagar la hipoteca. Este artículo explora el coste de los intereses que podría ahorrarse pagando una hipoteca diez años antes de lo previsto frente a la inversión de ese dinero en el mercado, basándose en varios rendimientos de inversión.

Por ejemplo, en un pago mensual de 1.000 dólares se podrían destinar 300 a intereses y 700 a reducir el saldo principal del préstamo. Los tipos de interés de un préstamo hipotecario pueden variar en función de la situación de los tipos de interés en la economía y de la solvencia del prestatario.

El calendario de pagos del préstamo a lo largo del periodo de 30 años se denomina calendario de amortización. En los primeros años, los pagos de un préstamo hipotecario a tipo fijo se componen principalmente de intereses. En los últimos años, una mayor parte del pago del préstamo se aplica a la reducción del capital.

Pagar el préstamo o invertir

Reconozcámoslo, todos soñamos con una vida sin deudas, y pagar la hipoteca puede ser una parte importante de ello. Aunque sea un objetivo lejano, es divertido imaginar la libertad financiera que supone liquidar uno de los mayores préstamos de la vida: la hipoteca.

Esa es sólo una de las razones por las que liquidar la deuda hipotecaria debería estar en la lista de prioridades de todo propietario. También puede ahorrarle toneladas de dinero en tasas de interés. Sin embargo, eso no significa que no tenga otras opciones potencialmente lucrativas. Para determinar si debe dar prioridad a su deuda hipotecaria, tendrá que considerar tanto los pros como los contras de pagar su hipoteca. ¿Es mejor pagar la hipoteca ahora para ahorrar en gastos más adelante, o invertir el dinero en su lugar?

Cada vez que pagas una hipoteca, ese pago se divide en dos partes distintas: el principal y los intereses. El principal es la cantidad de dinero que pediste prestada y que aún debes. Así, si pides prestados 100.000 dólares y devuelves 25.000, el capital que debes es de 75.000 dólares. El interés es la cuota que pagas al prestamista para que te preste ese dinero. Es el coste que pagas por utilizar el dinero de otra persona para comprar un activo.